从上海到广州、深圳,各地对于信贷资金违规流入房地产的监管举措不断升级。

3月8日,中国银保监会台州监管分局对中国银行台州市分行开出89万元的罚单,主要涉及贷后管理不到位,信贷资金被挪用于购房等事由。

据时代周报记者不完全统计,截至3月8日,今年以来监管部门发布的涉及房地产领域的行政处罚决定书有93张,涉及银行机构超40家。

其中,今年明确标注“资金流入房地产领域”的处罚书有43例,其中近八成因“个人贷款流入楼市”被处罚。

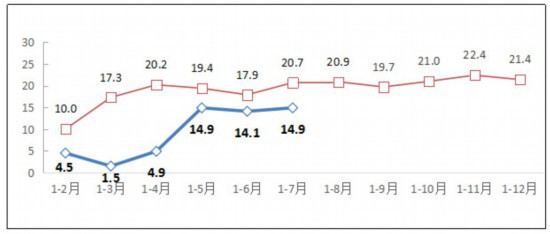

3月2日,中国人民银行党委书记、中国银保监会主席郭树清在新闻发布会上表示,2020年房地产贷款增速8年来首次低于各项贷款增速。他强调将进一步采取措施,应对房地产金融化、泡沫化的问题。

值得注意的是,各地银行正在大力开展“抽贷”行动,严控信贷资金违规流入房地产领域。

近日,网上开始流传《个人贷款提前收回告知函》(下称《告知函》),某银行宣布合同项下近300万元贷款提前到期,要求在3月底之间归还全部贷款本息。

《告知函》显示,由于借款人未按约履行借款合同“贷款用途”的相关规定,银行宣布合同下贷款提前到期,要求借款人限时归还全部贷款本息。否则,银行将有权进行法律诉讼,并采取财产保全措施。

也就是说,如果这位借款人办理的是房屋抵押贷款,那么他现在只有两条路:要么赶紧筹钱还上贷款,要么抵押的房子被银行没收。

诸多信号都表明,“涉房贷款”监管将继续维持高压态势。

开年以来罚单频频

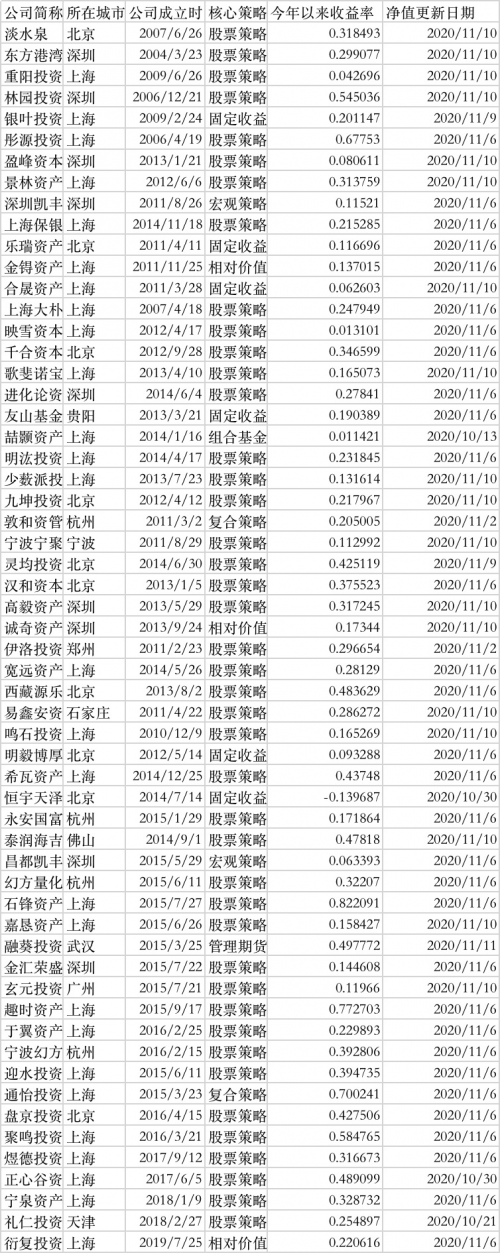

从今年金融监管部门披露的罚单来看,资金违规流入房地产的处罚单位中,农村商业银行和村镇银行的处罚最多,共31例,占比33.3%;城市商业银行、国有大行和股份制商业银行的处罚数依次递减,分别为23.7%、20.4%和15.1%。

具体数量上看,城商行、农商行等区域性中小银行占比较多,这也从侧面显示它们风控能力较为薄弱。比如,3月4日,江西安福农村商业银行股份有限公司因“贷款管理不到位,导致贷款资金被挪用”,被罚款30万;3月1日,浙江临海湖商村镇银行股份有限公司因“发放用途不真实贷款,贷款资金被挪用于购房”等原因,罚款人民币69万元。同时,负责人被警告且处罚人民币5万元。

有业内人士表示,审慎管理房地产融资是政策“指南针”。目前银行内部也在加紧自查个人贷款业务。一年之内同时申请经营贷和个人按揭贷款的人群,是重点审查对象。

除了贷款资金违规流入楼市,信贷资金用途的检测和管理也列入常规审查事项。

据各地银保监局处罚公告显示,行政处罚违法违规事实还包括:对银行信贷管理不到位,导致贷款资金被挪用,贷款形成不良;贷前调查不严行为;贷后管理不到位行为;信贷资金流入证券市场行为等。

值得注意的是,责任落实精准,溯源路径清晰,“双罚制”应用常规化。

3月4号,中国银保监会安徽监管局以“向资本金比例不达标的项目发放房地产开发贷款、违反固定资产贷款资金支付管理与控制”等原因,向中信银行股份有限公司合肥分行及相关负责人开出4张罚单,合计156万元。

2月初,云南文山市农村商业银行股份有限公司的5名相关责任人因“信贷资金违规流入房地产市场、违规发放虚假按揭贷款”等违法行为被接连警告。

严控“涉房贷款”成常态

多地监管部门加码房贷审核倒查机制之后,银行“抽贷”力度加大。

近日,北京、上海、广州、深圳等银保监局相继出台文件,对辖区内银行的经营贷、消费贷业务和首付资金来源进行排查。

1月29日,上海银保监局发文严控住房信贷管理,严查首付来源、严查经营贷消费贷违规流入楼市。

网传的《个人贷款提前收回告知函》图片显示,某股份有限公司上海分行要求客户3月31日前要还清百万贷款,原因是当事人违约操作贷款用途。

2月10日,广东银保监局下发《关于组织辖内银行机构开展经营性贷款、个人消费贷款风险排查的通知》。要求辖内银行机构严格落实主体责任,围绕授信调查、授信审查审批、授信后管理、第三方机构业务合作等各个环节开展全方位风险排查。

一位已获批经营贷的深圳购房者向时代周报记者透露,银行前几天通知他可能放不了款,原因是目前放款需要查经营流水。除了上海、深圳外,苏州、广州、北京、合肥等地区也陆续有银行收回贷款的消息传出。

买房条件层层加码,抑制房地产泡沫政策实则布局已久。

上海地区连发数条新政控制买房指标。1月21日上海发布楼市调控新政“沪十条”。2月6日,对新开楼盘实施积分排序摇号制度。3月3日,上海房管局发布《关于进一步加强本市房地产市场管理的通知》,包含限售、房地价联动、强化宅地供应管理等七项举措。

克而瑞研究中心分析师杨科伟认为,政策从离婚购房、法拍房、提高二手房交易征税成本、个人购房贷款等方面着手,旨在以稳预期、保刚需。政策对近期出现的一些市场乱象进行封堵,并强化了对“无房”刚需家庭自住购房需求的支持。

早在2016年,房地产公司的公司债募集资金用途就有明确要求。2019年,银保监会发布23号文明确规定,资金不可以违规进入房地产领域。文件规定了对房地产类信托监管升级,严格限制前端融资模式。

在银行机构方面,2020年12月31日,央行、银保监会共同发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称《通知》),将银行业金融机构将划分为中资大型银行、中资中型银行、中资小型银行和非县域农合机构、县域农合机构和村镇银行五档,规定了房地产贷款集中度管理,规范化房地产贷款和个人住房贷款占比。

广发证券银行分析师王先爽认为,《通知》从银行信贷供给端约束金融体系在房地产领域的风险暴露,最终核心是约束居民部门的杠杆率,实现结构性控杠杆。预计后续居民部门信贷增速会逐渐向行业整体贷款增速收敛。长期来看,政策降低银行和经济对地产的依赖,有助于降低后续系统性风险压力。