(原标题:信用债发行进度条已达72% 7月发行利率创年内新高)

在6月17日国常会首度提出“引导债券利率下行”后,市场对信用债一级发行走势较为关注。

据21世纪经济报道记者梳理,7月信用债(企业债、公司债、中票、短融、PPN)发行约8000亿,环比上月减少约1000亿,净融资规模则是年内新低。从前七月来看,信用债发行规模合计7.12万亿,已完成全年目标任务的72%。发行利率(加权平均)则创出年内新高,如三年期AAA中票面利率已经逼近4%。

东方金诚评级总监刚猛表示,近期货币宽松暂缓,流动性边际收敛,资金利率中枢抬升,部分发行人主动调整融资安排,以等待更好的利率窗口。另外,信用债违约风险仍处较高水平,市场不确定性较大,也造成投资者观望情绪升温,认购意愿下降。

“取消发行”占比上升

今年3月31日召开的国务院常务会议要求,进一步强化对中小微企业普惠性金融支持措施。其中提出,引导公司信用类债券净融资比上年多增1万亿元,为民营和中小微企业低成本融资拓宽渠道。

记者根据Wind数据统计,2019年公司类信用债净融资规模为2.2万亿,今年增加1万亿意味着信用债净融资规模要达到3.2万亿。数据还显示,2020年信用债到期规模为6.5万亿,意味着2020年信用债发行规模要达到9.8万亿,才能完成国常会的要求。

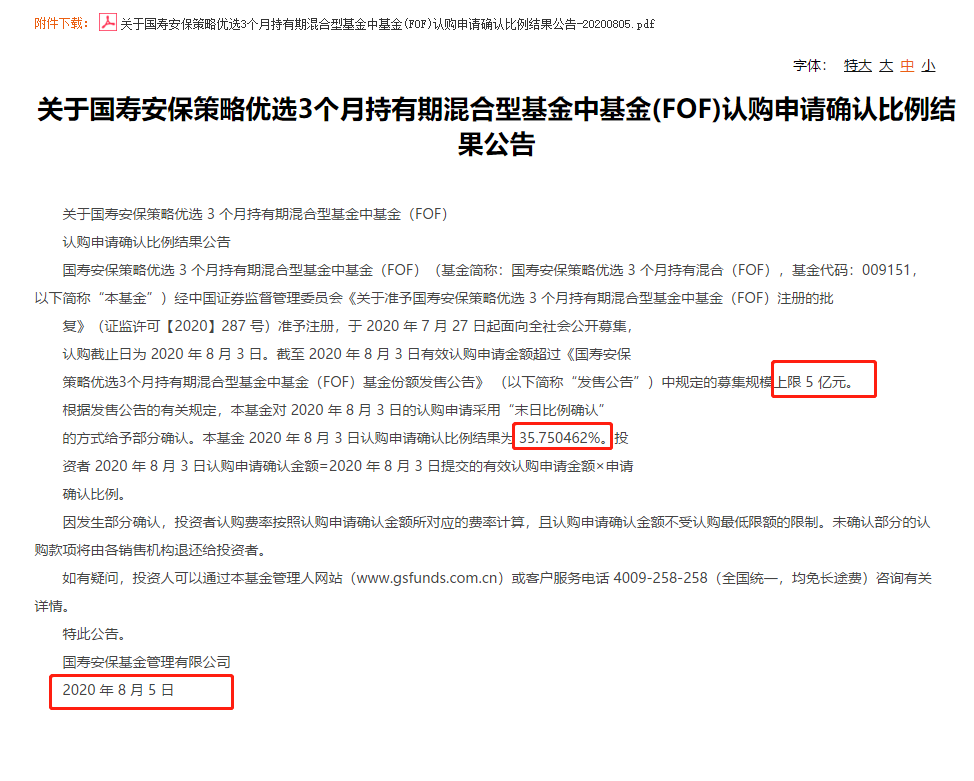

Wind数据显示,前7月信用债发行规模已达到7.12万亿,相当于全年目标任务的72%。纵向对比看,这一发行规模仅次于2019年、2016年全年发行规模,已超过其他年度发行规模。

“1-4月我国逆周期宏观经济政策明显加强,信用债发行量和净融资额逐月走高。此外,资金利率走低带动债券发行利率明显下降,也提振了企业债券融资需求。”刚猛表示,“受利率低点已过影响,未来新增融资需求可能会略有下降,但下半年债券到期量增加1万亿,将对信用债总发行量形成支撑。”

从月度数据来看,4月信用债发行规模达到历史峰值的1.6万亿后出现回落:5月、6月发行规模分别为7534亿、8923亿。Wind最新数据显示,7月信用债发行规模7904亿,环比回落约1000亿。从净融资规模来看,7月信用债净融资规模仅有919亿,为年内最低点。

“7月发行利率上行,发行主体相应减少了发债。同时,因为7月股市火热,一些债基赎回流入股市,债市资金量边际减少,相应配置债券的资金也减少,买方态度偏谨慎。在供需两端的作用下,信用债发行规模回落。”北京某券商信用研究员表示。

实际上,一些发行主体还取消了债券发行计划。记者根据Wind数据统计显示,7月信用债取消发行规模为471亿,占同期债券发行规模的5.6%,而3-5月占比不到4%,1-2月占比不到3%。7月取消发行的债券中,AA+级及以上发行主体占比达到了六成。

今年的债券“取消发行潮”和往常并不一样:以前取消发行,是因为发行人拟发行债券没有投资者购买,发行人不得不取消;而近期是因为投资者给的票面利率不够高,发行人取消发行。

西部省份某地市城投公司融资部人士介绍称,公司原准备发一单中期票据,但最终确定的票面利率超过公司预期。公司觉得成本高,会加重企业的利息负担,所以取消了中票发行。“今年公司流动性相对充裕,还是倾向于利用低成本的资金运营。”

招商证券首席固收分析师尹睿哲表示,因为市场利率走低,严控融资成本成为发行人的目标。一旦市场波动,新债票面利率达不到心理价位,发行人就会取消发行。

发行利率创年内新高

从发行利率看,7月信用债发行票面利率已是年内新高,部分品种甚至创一年来的新高。比如7月3年期AAA级公司债票面利率(加权平均)为3.88%,相比年内高点(1月3.62%)高出26BP,相比6月上行37BP。

这一发行利率走势超出市场预期。6月17日召开的国常会指出,要进一步通过引导贷款利率和债券利率下行、发放优惠利率贷款等一系列政策,推动金融系统全年向各类企业合理让利1.5万亿。在国常会首次提出引导债券利率下行后,市场预期7月信用债发行利率会有所下降。

“(发行利率上行)是市场偏宽松的预期和实际偏紧的货币环境相互作用的结果。”西部省份某股份行公司部副总称。

实际上,6月17日的国常会还提到了“综合运用降准、再贷款等工具”的表述,市场因此一直有降准的预期。但7月降准并未落地,央行还在公开市场上净回笼了近7000亿的流动性。Wind数据显示,7月DR001平均值为1.82%,相比6月上行了10BP。

“货币政策仍未宽松,一方面可能需要继续打击套利交易;另一方面,股市、楼市价格反弹,央行货币政策的操作增加了抑制资产泡沫的权重。”前述股份行公司部副总称。

另据记者梳理,7月不同评级的信用债发行利率均有所上行。以三年期中票为例,7月AAA级、AA+级、AA级票面利率分别为3.92%、5.18%、6.24%,分别比6月上行55BP、60BP、101BP,均创一年来新高。其中,评级高的上行幅度低,说明信用仍然分化,高评级更受市场青睐。

“市场对未来的利率环境不确定,机构担心买债买亏了,所以要求更高的票面利率。另外,由于资金面偏紧,7月利率债收益率相比之前出现上升,信用债票面利率相应上行。”前述券商信用研究员表示。

7月30日召开的政治局会议指出,货币政策要更加灵活适度、精准导向。要保持货币供应量和社会融资规模合理增长,推动综合融资成本明显下降。要确保新增融资重点流向制造业、中小微企业。

中信证券首席固收分析师明明表示,近期央行重启逆回购操作将资金价格稳定在2.2%左右的水平,说明当前的资金面基本符合央行认为的合意资金利率水平,货币政策回归常态的调整基本到位,后续流动性再度明显收紧的概率不大。在此背景下,信用债发行利率进一步上行的概率也不大。

(作者:杨志锦 编辑:包芳鸣)