近日,西安铁路运输中级法院公布的一份行政判决书显示,招商银行股份有限公司西安曲江池北路支行(原招商银行股份有限公司西安雁塔广场支行)的金葵花客户周某清账户中15笔、累计金额超182万元的资金被该行理财经理周某某等人以银行转账、柜台取现等方式支取。

据周某清家属介绍,他们在该理财经理跳楼后,才察觉到问题。

值得注意的是,因上述涉案理财经理周某某导致资金损失的客户高达十余位,且涉入纠纷的转账交易多是在银行卡、身份证和密码齐备的前提下完成。

多位储户资金被悄悄转走

上述行政判决书显示,2016年7月20日周某清向西安市雁塔区人民法院提起民事诉讼,认为招商银行西安雁塔广场支行的工作人员违规操作,致使周某清在该行开立的招行金葵花卡账户中15笔、累计金额为182.05万元的资金被该行理财经理周某某等人以银行转账、柜台取现等方式支取,给周某清造成损失,要求法院判令招商银行西安雁塔广场支行支付周某清被支取的存款本息及损失。

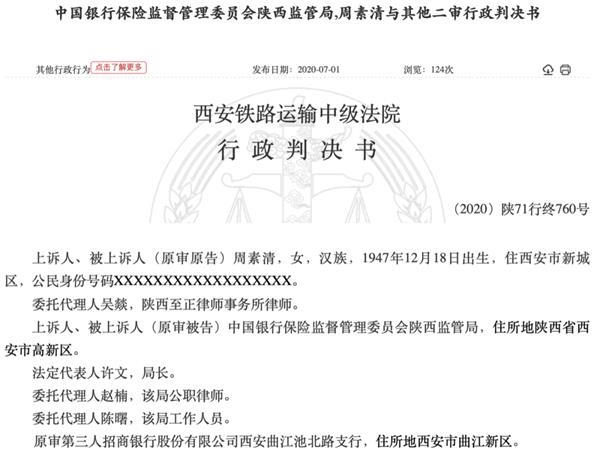

图片来源:中国裁判文书网

据中国经营报,周某清之女赵女士介绍称,该行西安雁塔广场支行理财客户经理周某某是周某清的理财客户经理,每次到网点办理理财业务都是在VIP室内由周某某全程办理。“之前并没有太在意,直到2016年3月周某某跳楼后,我们才察觉问题,但是资金已经在之前陆续被转走了,前后约有180多万元。至今资金仍未追回的客户还有十多人,金额约有几千万元。”

值得注意的是,据陕西省高级人民法院2019年年底公布的一份民事判决书,招商银行西安雁塔广场支行的另一位金葵花客户李某称,她的理财经理周某某利用职务便利,假借办理理财业务之名,自2013年3月至2016年3月间,分七次将李某银行卡内的471余万元转移至自己父亲或与其有密切关系的他人账户中。

图片来源:中国裁判文书网

李某表示,她并无柜台转款的交易习惯,但该七笔异常转款均通过柜台转款完成,由于招商银行西安雁塔广场支行未严格按照法律规定、监管规则及惯例操作业务,未对5万元人民币以上业务核查转款人身份证,未核查转款人与储户之间的代理关系,对员工的违规操作未及时发现并予以制止,才导致她银行卡内资金被偷转。

该民事判决书显示,根据审理查明的事实,涉案7笔款项分别由周某某、李某、于某某、强路路、何锋锋在招行雁塔支行持李某的涉案银行卡并输入正确的密码的情况下通过柜台转账方式从李某涉案账户分别转至王某某、周某甲、于某某、何锋锋的账户。

据判决书,招商银行西安雁塔广场支行称,涉案7笔交易的收款人中,周某甲是周某某的父亲,王某某据说是周某某的前岳父,其余不清楚。

招商银行西安雁塔广场支行还称,周某某在2016年以前是其理财经理,也是李某的理财经理,2016年1月周某某被调岗,周某某于2016年3月底自杀。

为何操作合规的情况下,

客户资金仍被不明转出?

据上述民事判决书,法院认为,无论经办人如何变化,实现上述转款的前提条件是同时掌握李某的银行卡及账户密码。

据中国经营报,李某表示,几次资金从柜台转出时,其本人就在VIP室内办理理财业务,期间周某某会拿着李某的身份证、银行卡等材料到外面进行复印。“后来调取视频后才发现,周某某将其证件交给等在外面的接头人,由该接头人代办取款或转账等业务。”

判决书显示,李某称,涉案的七笔转账都是周某某告知其是购买的理财产品,但都没有让其签署过书面的资料;涉案七笔操作过程都是李某在周某某办公室,坐在周某某电脑对面,周某某在其电脑上操作,由周某某拿着李某的银行卡输入户名和账号,密码是李某输入,输入时其会遮挡,有时会因为周某某称其密码输入错误让其反复输入;每次操作完成后其只能看到一个操作成功的界面,其也没有问过周某某款项的去向;涉案7笔交易发生的时间点其都在银行贵宾室,周某某以需要复印为名拿走其银行卡和身份证,之后拿着复印件返回。

招商银行西安雁塔广场支行称,李某所主张的存款已经被李某本人以及其委托的人用真实的密码转走,李某对于资金转给谁以及用途明知,招行雁塔支行的柜台转款业务合法;周某某的职责是为李某提供理财咨询,转账行为是李某个人行为;周某某的行为是个人行为,不是职务行为、不构成表见代理、与招行雁塔支行没有任何关系。

判决书显示,一审法院认为,李某所主张的银行违约行为不成立,要求该行承担已被转走的涉案7笔款项的给付义务依据不足,对其诉请不予支持;至于其涉案账户涉案7笔款项实际转入案外人王某某、周某甲、于某某、何锋锋账户而与收款人之间的债权债务关系,李某可另循合法途径解决。

实际上,据中国经营报,多位资金被转出客户反映,自己账户内资金都是在多年时间内多次被累积转出。用于购买理财的资金被转出,客户为何当时没有发现?

上述涉案银行相关业务人士表示,购买理财产品成功后,客户都可以在网银查询确认,且银行大额转账一般也会有通知。

据赵女士表示,资金出问题的一些客户多数是年龄较大的客户,且都是与周某某有长期合作关系,更多是通过网点办理业务,购买理财后一般很少去网上查询,每次产品到期收益可以定期到账,因此期间关注的就更少了,即便查询也是到网点通过周某某现场查询情况。

银行“小鬼作怪”

频频洞穿内部监管

据上述行政判决书,陕西银保监局早在2019年6月21日就已做出《信访事项答复函》,同时答复认为招行西安分行周某某事件反映该行在员工行为管理、柜台业务风险防范、重要岗位轮岗、员工异常行为排查等方面机制不完善,具体制度执行流于形式,案件风险防控不足。在2017年客户信访事件后,该局已采取了下发监管提示、约谈分行高管等监管措施,要求该行从五个方面进一步加强和改进员工行为管理和内部控制。下一步该局将持续关注该行相关问题内部整改问责情况,根据监管检查情况及该行整改问责情况进一步采取监管措施。

值得注意的是,20日,新华社半月谈发布《银行“小官”,何以变巨贪》一文。

文章称:

银行业内近期浮出多起“小官巨贪”案件。违法者涉案金额巨大,引发负面效应和经济损失不亚于贪腐大“老虎”。

半月谈记者在多个案件中发现,银行“小官”腐败多发于金融资源密集的部门,涉案金额从数十万元到数亿元不等,并呈现如下特点:

关键岗位“小鬼作怪多”。半月谈记者发现,贪腐多发于银行基层,如地市支行的部门负责人、总经理助理、产品经理、工会干事等,掌握审批等实际权力。

多位长期办理金融职务犯罪案件的检察官表示,职位低并不意味着所掌握的金融资源配置的权力小,关键是相关工作人员“是不是在关键岗位”“是否掌握一定的权力”“是否能从信息不对称中牟利”。

管理漏洞成腐蚀重灾区。相关案件中,涉银行业“小官大贪”往往利用贷款审核与发放、伪造假汇票、不良资产清收法律服务、同业账户开设、虚构融资租赁第三方中介等漏洞,与他人串通作案。

内部报案积极性偏弱。上海浦东新区检察院第七检察部主任逄政表示,他在日常案件办理中发现,当前银行内部纪检或监管人员与一般民营企业的风控人员相比,专业性有待提高,例如对“大额的资金流向不够敏感”“对秘钥的管理不够严肃”,“有的银行操作员挪用了几十亿元资金后才被发现”。

他表示,一些银行在发现金融犯罪后,报案积极性不是很高。在处理一些涉银行金融的案件中,银行内部更愿意采用民事手段问责,不愿用刑事手段处置。“部分原因可能是忌惮银行内部人卷入刑事案件后给银行带来社会负面影响。”