日前,海保人寿保险股份有限公司(以下简称“海保人寿”)的两家上市公司股东,陆续收到深交所下发的问询函,易联众(300096.SZ)被要求补充说明对海保人寿的投资背景、投资目的,以及与主业的协同关系等;海思科(002653.SZ)被要求说明海保人寿是否存在减值迹象等。

业内人士指出,监管问询函主要针对上市公司公开披露事项有“瑕疵”的部分或对公告内容存疑,要求补充回答并核实,履行信息披露义务,有常态化也有针对性,年报季之后,问询函数量明显增加,监管范围扩大、变细。

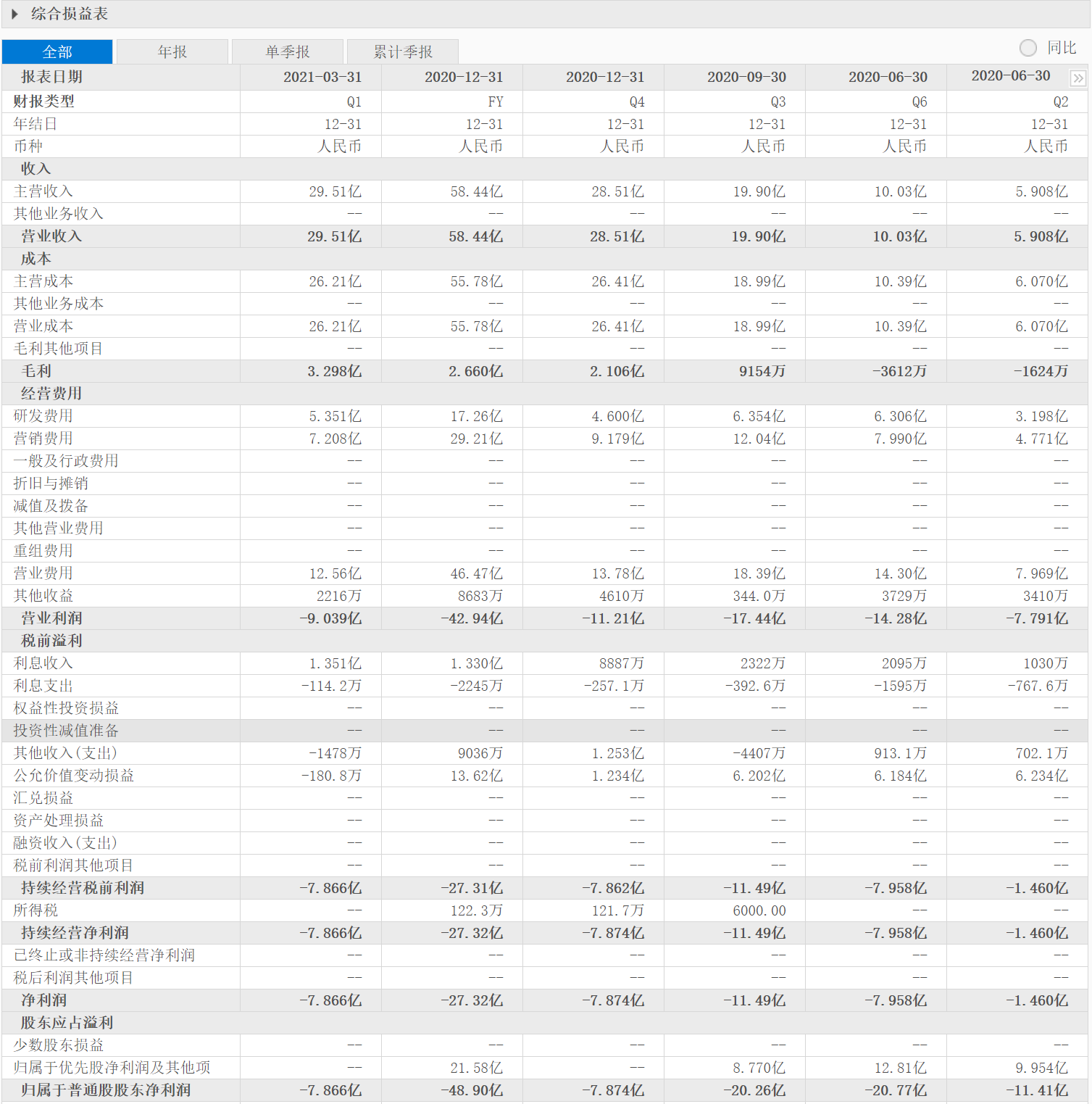

业绩方面,行业“新秀”海保人寿2018年至2020年保费收入分别为2.82亿元、11.74亿元、14.29亿元,保费收入持续上行,同期均处亏损状态,2021年1季度,海保人寿揽获保费1.48亿元,实现557.92万元净利润,已出现账面盈利。

问询函直指披露事项“瑕疵”部分

5月19日,海思科就深交所对其下发的2020年年报问询函中,就“联营企业海保人寿2020年确认投资损益-2365.76万元,请结合该项资产各期亏损情况,说明是否存在减值迹象、减值测试的基本情况”等问题进行答复。

对此,海思科回应表示,根据企业会计准则规定,海保人寿确认为长期股权投资,并采用权益法进行后续计量。由于保险行业发展和保险合同准则的特殊性,一方面业务发展初期,业务获取成本比较高,另一方面对于未给付的保险责任需要计提责任准备金,从而导致业务出现较大的首期亏损;后续随着续期保费的收取,剩余边际逐渐得到释放和投资利差贡献,将逐步释放利润,因此海保人寿目前账面亏损属正常现象,且只是暂时性,并非代表其出现了减值。

5月10日,易联众在向特定对象发行股票的申请时,遭到深交所下发的审核问询函。深交所要求易联众补充其对海保人寿、易康吉保险经纪的投资背景、投资目的、投资期限以及形成过程,海保人寿的其他股东情况及持股比例,海保人寿、易康吉保险经纪相关保险与保险经纪业务的具体经营情况与易联众主营业务在拓展客户、渠道等方面的业务协同关系,说明其是否属于围绕现有主营业务产业链直接上下游的投资等。同时要求易联众补充说明,未认定为财务性投资是否符合《创业板上市公司证券发行上市审核问答》相关规定。

目前,易联众尚未就以上事项披露答复。发起初期,易联众曾表示,参与发起设立人寿保险公司有利于优化公司经营结构,增强公司整体抗风险能力,提升综合竞争能力。据悉,保险板块布局上,易联众持有易康吉保险经纪100%股份,该公司与海保人寿曾在2020年发生多次关联交易。

2020年1月10日,银保监会曾通报指出,2019年3月至5月中旬,海保人寿通过易康吉保险经纪,在某网络平台销售某款意外险时,没有完全按照经备案的保险条款对费率浮动进行管理,且与易康吉经纪约定的佣金费用率大幅高出精算报告中的预定费用率水平。

据了解,早期受限于展业渠道,海保人寿主要依托网销、第三方平台展业,针对上述情况,也有业内人士分析,或是销售过程中的弊端反映在产品上。

“上市公司年报披露结束后,交易所下发的问询函数量也明显增加,除了年报问询函,还有重组审核问询函等,一般来说,涉及公司的会计处理、业绩情况、是否具备持续经营能力、合规内控等方面。问询函下发后,上市公司需要就交易所提出的问题进行补充回答并核实,履行信息披露义务”,一位金融研究人士对蓝鲸保险指出,其表示,问询函主要针对披露事项有“瑕疵”的部分或对公告内容存疑,目前监管范围扩大、变细,多种问题均在问询函中出现。

生产经营资金周转,两股东质押32%股权用于融资

作为一家“年轻”的寿险公司,2017年,海保人寿开始筹建,2018年5月开业,注册资本15亿元。共有8家发起股东,海马投资、海思科、易联众分别投资3亿元,持股 20%,并列为第一大股东。

从股东背景来看,上市公司海思科属生物制药企业,经营范围包括生产与销售医药制品及相关仪器,易联众主营业务为系统集成软件及硬件的研发等信息服务。其他股东中,海马投资、仲山裕华投资、智信利达与本源建投均为金融投资、服务类企业;舜元建设与新建桥经济则属于实业公司,主要经营房地产、工程建设等业务。

不过,公开信息显示,有两家股东将所持的海保人寿股权进行了质押融资。2020年1月,舜元建设将所持的12%股份出质给北京诺利达健康科技有限公司,向诺利达借款28800万元提供质押担保,质押期限为12个月,借款用途为日常生产经营周转。

2020年3月,易联众于将所持的海保人寿20%的股份出质给上海橡日资产管理有限公司,向橡日资产借款15000万元提供质押担保,质押期限为24个月,借款用途为日常生产、经营所需流动资金周转。

据了解,为进一步降低经营风险,提升持续经营能力,2020年,易联众转让了两家子公司股权,回流资金。不仅如此,易联众对于政府补助还存在一定依赖,2018至2020年,易联众扣非归母净利润分别为641.88万元、-821.69万元和-948.28万元,其中非经常性损益净额分别为824.60万元1872.27万元和2095.92万元,占同期净利润的比重分别为56.23%、178.21%和182.63%,主要为非流动资产处置损益和政府补助,经营压力有所彰显。

一位保险业内人士指出,从市场角度来看,保险公司股权质押融资是正常的商业行为,股东在资金短缺时,可质押给第三方,实现融资。这在民营股东身上更为常见,因其融资渠道相对较窄,且保险股权又是质量较好的质押目标,不过,也存在相应风险,若流动性出现问题,可能导致股权“易主”。

由于成立时间尚短,海保人寿目前仍处于亏损周期,2018年至2020年保费收入分别为2.82亿元、11.74亿元、14.29亿元,保费收入持续上行,同期,净亏损0.57亿元、0.97亿元、1.18亿元;2021年1季度,海保人寿揽获保费1.48亿元,实现557.92万元净利润,出现账面盈利。

上述业内人士称,保险行业的特点决定了新成立的保险公司在初期会出现账面亏损,这是正常的现象。保险公司的价值不能单从其出现账面亏损或账面亏损或账面盈利的金额来判断,“与同期成立的其他保险公司业绩相比,更具客观性”。

蓝鲸保险了解到,海保人寿制定的2021-2023年发展规划,在分支机构发展、保险业务发展、资本补充计划、资金运用业务发展等方面均进行了详细规划,未来将逐步实现盈利。(蓝鲸保险 李丹萍[email protected])