截至2月10日,A股上市的农商行中,除渝农商行之外,其余7家农商行都已经发布了2020年业绩快报,其中紫金银行位列营收下滑的两家银行之一,且降幅较大,不止如此,该行其他指标表现也不尽如人意,这家“南京地区服务网络最广的本土金融机构”究竟怎么了?

投资壹线出品 | 丁琬璎

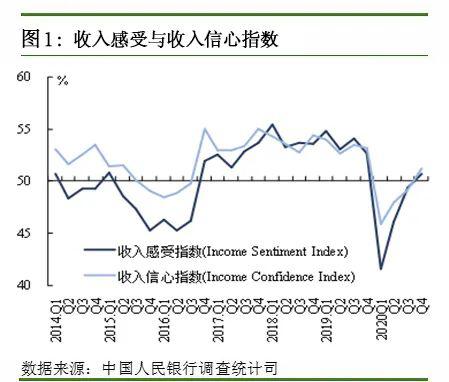

1月30日,江苏紫金农村商业银行股份有限公司(下称“紫金银行”,601860.SH)发布了2020年度业绩快报显示,该行2020年度营收下滑4.24%,净利润同比增长1.76%。截至2021年2月10日,在已经发布2020年业绩快报的A股农商行中,紫金银行的营收增速最低,归母净利润增速倒数第二。

不止如此,在4家银行不良贷款率下降的情况下,紫金银行的不良贷款率并未出现好转,且该行拨备覆盖率下降16.8个百分点,资产质量存下行风险,风险抵补能力堪忧。

对于相关的一些问题,紫金银行对《投资者网》的提问给予了较为详细的回复。

营收增速垫底A股农商行

公开信息显示,紫金银行成立于2011年3月28日,是由南京市辖区内原4家农村中小金融机构(南京市区农村信用合作联社、江宁区农村信用合作联社、浦口区农村信用合作联社、六合区农村信用合作联社)组建而成。2019年1月于上交所上市,成为全国首家A股上市的省会城市农商行,是南京地区服务网络最广的本土金融机构。

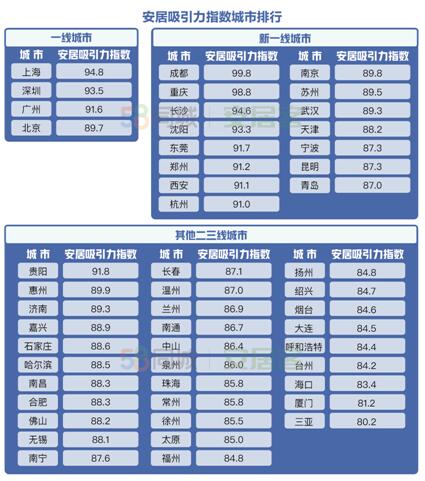

截至2021年2月10日,A股上市的8家农商行,除渝农商行之外,其余7家农商行都已经发布了2020年业绩快报,其中紫金银行位列营收下滑的两家银行之一,且降幅较大。

2020年度业绩快报显示,该行2020年度营收下滑4.24%,净利润同比增长1.76%(见表1)。

与此同时,其他6家已发布业绩快报的A股农商行,除江阴银行营收同比下滑2.38%之外,其余营收均为同比正增长。

净利润方面,紫金银行归母净利润14.42亿元,同比增长1.76%,在7家发布快报的农商行中,排名倒数第2,仅高于常熟银行。

另外,在上述7家农商行中,有5家披露了扣非净利润指标,而紫金银行是其中唯一扣非净利润下滑的农商行(见表2)。

对于营收和净利润增速较低,紫金银行向《投资者网》解释道,“2020年,我行响应国家减费让利政策要求和监管回归业务本源需要。一方面,降低企业贷款利率,存贷利差明显下降,存贷利差下降是我行净息差下降的主要原因。另一方面,保持同业业务规模,在市场利率大幅下行形势下,同业净利息收入减少,对营业收入和净利润有一定影响。”

翻看紫金银行近几个报告期财报,该行净息差持续下降。2020年三季度净息差为1.96%,较二季度末下降5个百分点。

显然,若净息差持续下降,业绩增长势必承压。不过,紫金银行却显得信心十足:“随着经济逐步从疫情冲击和修复的短期应急政策中走出,2020年下半年净息差已经保持稳定,不影响我行的持续盈利能力。”

增速“垫底”资产质量存下行风险

事实上,紫金银行垫底的不只是营收及净利润增速,其资产增速及资产质量指标的趋势亦在A股农商行中处于垫底位置。

具体说来,资产规模方面,紫金银行的总资产在A股农商行中排名第二,然而在其余农商行总资产均实现双位数增长,其8.12%的总资产增速,暂时排名垫底(渝农商行业绩快报未出)(见图1)。

紫金银行告诉《投资者网》,“2020年,我行紧扣‘守定位、强转型,稳增长、调结构,夯基础、控风险,筑文化、树品牌的工作主线,主动优化资产负债结构,增加存款贷款占比,降低同业业务比例。全年资产增加主要以贷款为主,贷款投放以小微贷款为主,贷款占比由50.64%提升至55.45%。丰富负债资金来源,负债增加以存款、央行借款、发行债券等为主,各项存款占比由69.94%提升至73.05%。”

根据其2020年业绩快报,该行总贷款增速为18.37%,总存款增速为12.95%,资产负债结构趋势向好。

再看资产质量指标,在已经发布2020年业绩快报的7家A股农商行中,有5家不良率下降,而只有紫金银行和常熟银行不良率没有改进,与此同时,紫金银行的拨备覆盖率下降16.80 个百分点,风险抵补能力堪忧,资产质量存下行压力。

据Wind数据,2021年开年截至2月10日收盘,紫金银行年内股价跌幅近10%,在A股农商行中排名第二(见图2)。

对此,紫金银行告诉《投资者网》,“公司始终坚持稳健经营,努力提升公司质效,积极为股东创造价值。公司将继续关注二级市场股价波动,及时向广大投资者披露公司的经营管理情况。”

高管调整、年轻化可否破局?

2020年以来,紫金银行高层职务的多次变动,备受市场关注。

8月27日,紫金银行发布公告,原董事长张小军因年龄原因不再担任该职务,董事会选举汤宇为董事长。同时,聘任史文雄为该行行长,许国玉为副行长。10月12日,许国玉的副行长任职资格获得核准;11月12日,汤宇的董事长任职资格获得核准。

作为继青岛银行刘鹏之后,上市银行中又一位“80后”副行长,许国玉的上任备受市场关注。

据公开信息,许国玉出生于1980年10月,博士研究生学历,金融从业年限12年。曾任华泰证券研究所研究员、融资融券部高级经理,江苏省农村信用社联合社业务发展部高级经理、金融市场部高级经理,2019年9月起任紫金银行行长助理。

事实上,根据公开信息,2020年以来,在拥有A股上市银行最多的江苏省,出现了不少“80后”银行高管。除紫金银行的副行长许国玉,自2020年5月起出任江阴银行副行长的王凯为1986年7月生人,行长助理袁坤出生于1984年11月;6月,杭州银行发布的《第七届董事会第一次会议决议公告》显示,决定聘任王志森(1980年)为杭州银行证券事务代表,任期至第七届董事会届满之日止;7月,江阴银行相关公告显示,核准袁坤江阴银行行长助理的任职资格;8月,张家港行发布公告显示,核准陶怡(1985年)张家港行副行长任职资格,核准武甲强(1985年)张家港行行长助理任职资格。

“发展农商行能够促进各个区域的经济发展,有利于全省的经济发展迈上一个新台阶。在农商行布局较多的情况下,高质量、年轻化的人才团队建设对促进省内农商行的发展作用不容小觑,年轻化的管理团队比较有活力和竞争性。”前银行从业人士、亿海投资CEO吴洪君向《投资者网》表示。

对于目前盈利指标在可比银行中垫底、风险抵补能力承压的紫金银行来说,经历了一番高管调整,“80后”年轻高管的加盟能否为其带来稳定的发展?考验还在继续。《投资者网》将持续关注。