《投资者网》吴微

11月24日,在沉寂近两年后,江苏沙钢股份有限公司(以下简称“沙钢股份”,002075.SZ)收购苏州卿峰投资管理有限公司(以下简称“苏州卿峰”)的方案终于有了进展。自2016年9月19日公告重大重组事项以来,沙钢股份拟通过收购苏州卿峰实现对数据中心资产Global Switch控股的计划已推进了4年多。但截至今日,沙钢股份拟收购苏州卿峰的交易还停留在董事会通过阶段,接下来还要面对股东大会、法国、德国监管部门以及中国证监会的审核。

同时,交易标的苏州卿峰旗下的资产近几年来恶化严重,也增加了并购的不确定性。苏州卿峰持股12%的北京德利迅达科技有限公司(以下简称“德利迅达”)因经营不善,近几年来资产减值严重。而德利迅达的减值,也让沙钢股份此次收购苏州卿峰的交易对价与2018年11月公布的方案相比减少了近50亿元。在2017年6月沙钢股份公布的最早的收购方案中,沙钢股份还拟以258.08亿元收购德利迅达88%的股权。

与德利迅达合作的GlobalSwitch,也未能逃避德利迅达爆雷的影响,因德利迅达旗下公司德利迅达香港的违约,GlobalSwitch2019年不得不为其计提56.21亿元的资产减值。而因收购GlobalSwitch的商誉减值,2020年上半年苏州卿峰依旧处于亏损状态,亏损金额接近9亿元。2019年沙钢股份的净利润仅有5.29亿元,并入苏州卿峰业绩后,沙钢股份或将出现严重亏损。

并购计划多年无法继续推进,交易标的资产出现恶化。虽然更新了重组预案,但沙钢股份并购苏州卿峰交易依旧前途难料。

难产的百亿并购

沙钢股份拟通过并购将公司业务由钢铁行业转型到数据中心领域的计划由来已久。受钢铁行业供给侧改革的影响,沙钢股份借壳上市后的第二年,即2012年公司的盈利就出现大幅下滑,到2015年沙钢股份出现了0.81亿元的亏损。而在2015年、2016年,受多次降准、降息的影响,市场充斥了大量廉价的资金,这些资金需要投资出口,因此2015年、2016年乃至2017年是国内企业出海并购的高峰期。沙钢股份的控股股东江苏沙钢集团有限公司(以下简称“沙钢集团”)也想抓住这样的机会。

2016年初,沙钢集团联合上海领毅投资中心(有限合伙)(以下简称“上海领毅”)、上海皓玥挲迦股权投资基金合伙企业(有限合伙)(以下简称“皓玥挲迦”)等财团成立了苏州卿峰,并通过苏州卿峰以23.41亿英镑(折合人民币205.18亿元)的交易对价控制了Global Switch51%的股权。同时,苏州卿峰还持有德利迅达12%的股权,按照沙钢股份2017年公布的重组预案来算,德利迅达12%股权的对应价值达35.19亿元。

此外,沙钢集团还通过香港的全资子公司Shagang International (Hong Kong) Co., Limited参股的SIL,以17.95亿英镑(折合人民币157.27亿元)的交易对价控制了Global Switch24.99%的股权。而Shagang International (Hong Kong) Co., Limited是SIL第一大股东,在SIL中的持股比例为40.94%。即便不考虑德利迅达12%股权的价值,沙钢股份的控股股东沙钢集团在取得Global Switch75.99%股权过程中的直接出资额就高达77.40亿元。2019年沙钢集团还通过Tough Expert公司取得了Global Switch剩下24.01%的股权,交易对价为17.78亿英镑(折合人民币156亿元)。

联合财团耗资近300亿元控股Global Switch并让沙钢股份实现对Global Switch的并表,这对沙钢股份大股东沙钢集团来算无疑是一场豪赌。在此过程中,沙钢集团的直接出资就已近百亿元,同时还需承担财团顺利退出的风险。

随着并购周期的拉长,沙钢集团豪赌的不确定性也越来越大。自2016年公告重组事项,截至今日,沙钢股份对苏州卿峰的并购周期已长达4年。自苏州卿峰取得Global Switch51%股权到今日,历时也已近4年。而苏州卿峰股东穿透后,存在多个信托和资管计划,随着并购周期的拉长,这些股东的分歧越来越大。此前参股苏州卿峰的秦汉新城万方投资合伙企业(有限合伙)(以下简称“秦汉万方”)、上海道璧资产管理中心(有限合伙)(以下简称“上海道璧”)就已通过股权转让,从苏州卿峰中退股。

一方面,并购参与者过多,并购周期拉长后,统一各方利益的难度会越来越大;另一方面,此次并购影响较大,需多个政府部门审核,而标的资产的恶化会增加过审的不确定性。与沙钢股份几乎同时公告海外并购计划的巨人网络集团股份有限公司(以下简称“巨人网络”,002558),虽然其控股股东史玉柱已受让大部分财团的股份,并通过上市公司增资的形式来曲线并购,但时至今日,史玉柱仍未能完全实现巨人网络对海外并购标的Playtika的并表。

恶化的标的资产

从2017年首次公告重组预案,到2018年11月的修改预案,再到目前两次修改后的重组方案,随着重组周期的拉长,沙钢股份要在重组方案中统一苏州卿峰各股东利益的难度将越来越大。除此之外,苏州卿峰控制的Global Switch、德利迅达资产的恶化,也会增加沙钢股份并购苏州卿峰的难度。

苏州卿峰本身仅是持股平台,其核心资产是Global Switch 51%的股权以及德利迅达12%的股权。最新发布的重组预案公布了Global Switch与德利迅达的经营情况,二者均不容乐观。

与2018年的重组预案相比,此次沙钢股份收购苏州卿峰的交易对价减少了近50亿元,直接原因是不将德利迅达12%的股权作为交易对象,其根本缘由是德利迅达经营状况堪忧。企查查信息显示,德利迅达已被北京市朝阳区人民法院列为被执行人,同时公司还存在多条诉讼。此外,德利迅达与Global Switch之间的合作也已违约,使得Global Switch2019年不得不计提56.21亿元的资产减值。

因与德利迅达合作的资产减值影响,Global Switch2019年也出现大幅亏损。扣除与德利迅达相关的资产减值影响,Global Switch2019年的净利润也仅有10.24 亿元。因此苏州卿峰2019年、2020年上半年对Global Switch计提的商誉和无形资产减值金额分别为43.45亿元和15.39 亿元。值得注意的是,2019年沙钢股份全年的净利润仅有5.29亿元。

其实,随着国际环境的变化,Global Switch的盈利能力也有所下滑。在剔除各种资产减值因素影响后,2018年、2019年以及2020年上半年Global Switch的净利润分别为11.69亿元、10.24亿元和6.03亿元,存在明显的下降趋势。值得一提的是,在2018年的重组预案中,Global Switch承诺的2019年、2020年的净利润分别为2.59亿英镑(折合人民币22.56亿元)、3.07亿英镑(折合人民币26.74亿元)。

在此次评估报告中,Global Switch预测的2020年到2023年的净利润分别为1.24亿英镑(折合人民币10.80亿元)、1.45亿英镑(折合人民币12.63亿元)、1.99亿英镑(折合人民币17.33亿元)以及2.66亿英镑(折合人民币23.17亿元)。从两次的业绩预测来看,Global Switch的经营状况存在明显的恶化。

异常的资产结构

沙钢股份对Global Switch的并表迟迟不能推进,主导海外并购的沙钢集团资金压力也将越来越大。虽然沙钢集团是通过财团实现对Global Switch以及德利迅达股权的收购,但按照公布的出资份额来看,沙钢集团在整个交易中,自身动用资金也已过200亿。

从企查查公布的信息来看,截至2020年三季度,沙钢集团的总资产为2143.64亿元,总负债为1278.80亿元,净资产为864.84亿元。值得注意的是,沙钢集团作为民营钢铁企业,在总资产中很大一部分是固定资产。所以,虽然是千亿资产的钢铁巨头,长时间占用200亿资金,对沙钢集团现金流的压力也不可小觑。

据《投资者网》查询资料并分析,作为民营钢铁企业的沙钢股份,在多项财务指标上均无法与国资控股的钢铁巨头抗衡,但个别指标却在申万钢铁行业中的36家企业中排名第一。

截至2020年三季度,沙钢股份的交易性金融资产高达37.12亿元,远高于第二名马鞍山钢铁股份有限公司(以下简称“马钢股份”,600808.SH)21.26亿元的交易性金融资产。值得一提的是,2020年三季度,马钢股份的流动资产高达378.93亿元,而同期沙钢股份仅有70.69亿元。因此沙钢股份交易性金融资产在流动资产中的占比也在行业中排名第一,这一比值高达52.51%,高出第二名抚顺特殊钢股份有限公司(以下简称“ST抚钢”,600399.SH)近34个百分点。针对沙钢股份的资产结构情况,《投资者网》也已向沙钢股份方面求证,不过对方未予回复。

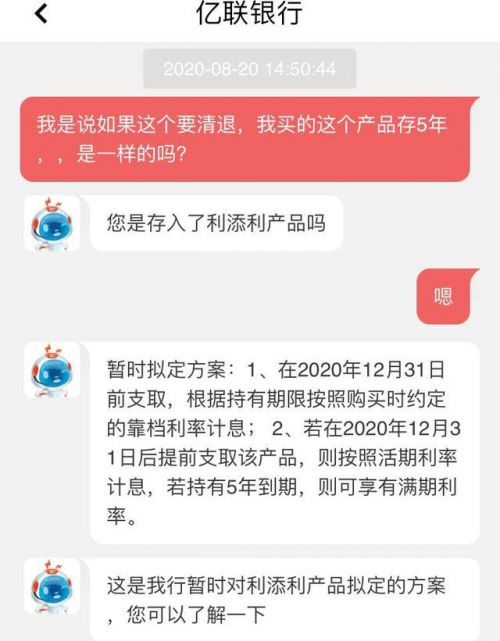

从2019年沙钢股份披露的年报来看,沙钢股份的交易性金融资产主要是理财产品。不过,与一般的公司购买保本理财产品不同,沙钢股份的理财产品主要是银行、信托以及财富管理公司发行的债券产品,多数理财为非保本性理财。

其实,沙钢股份在2019年才开始大量买入债券产品,与此同时,公司的货币资金以及应收款大幅减少。巧合的是沙钢集团也在当年签署了协议,以17.78亿英镑的交易对价收购了Global Switch剩余的24.01%的股权。

《投资者网》查询资料、咨询业内人士得知,银行、信托以及财富管理公司发行的债券产品一般存在底层资产,从底层资产可以追溯到资金的流向。不过受保密协议以及资金通道等情况的影响,多数债券的底层资产难以追踪。

其实,受收购发行股份的折价以及并购的不确定性影响,市场已开始用脚投票,在更新重组预案后的11月25日,沙钢股份的股价直接跌停,26日股价也几次跌停,此后股价一直低迷。

夜长梦多,随着并购周期的继续拉长,不确定性因素将会越来越多,主导海外并购的沙钢集团其资金压力也会越来越大。(思维财经出品)■

沙钢股份

声明:投资者网&思维财经登载此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。