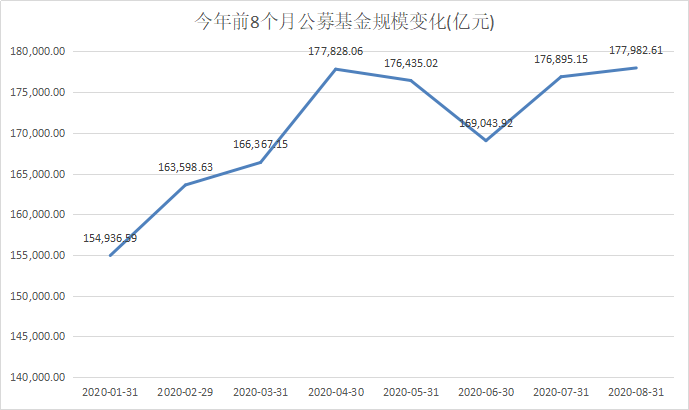

受制于外资流出和风险偏好较低,今年以来港股市场整体表现不及A股。受此影响,大部分重仓港股的主题基金表现也落后于A股基金。

不过,多位基金经理表示,随着港股市场结构和标的质量的改善,港股存在显著的中长期机会,其中的优质标的可能会是未来收益增强的重要来源。

港股基金表现不及A股基金

多只跌幅超10%

根据数据,今年以来,港股市场整体表现逊于A股,恒生指数、恒生中国企业指数、恒生香港中资企业指数等主要指数年内跌幅悉数超过10%。

与A股基金相比,重仓港股的主题基金表现普遍落后。主要跟踪港股的指数基金年内净值涨幅无一超过30%,业绩超过20%的不足10只;更有多只产品年内收益告负,最大净值跌幅甚至超过了20%。

收益领先的港股指数基金也多是主题品种。比如,泰康中证港股通大消费主题今年以来净值涨幅为28.32%,嘉实港股通新经济今年以来净值涨幅为24.21%,易方达中证香港证券投资主题ETF今年以来净值涨幅为20.79%。基金半年报显示,上述基金的港股投资市值占比都在90%以上。

不过,也有部分中高等港股仓位的基金通过出色的主动管理获得了不错的收益。比如博时沪港深成长企业港股投资占比达到82%,基金净值年内涨幅达到32.87%;富国沪港深业绩驱动、富国民裕沪港深精选年内净值涨幅分别为45.38%和40.62%,几只基金的港股投资占比均超过70%;广发沪港深新机遇年内净值涨幅也超过40%,港股仓位超过65%。

此外,富国蓝筹精选年内净值涨幅超过70%,二季度末,该基金港股投资占比为55.93%;富国沪港深行业精选、前海开源沪港深龙头精选、前海开源沪港深蓝筹的净值涨幅均在30%以上,港股仓位均超过50%。另有国富估值优势、银华心怡、广发消费升级、国富沪港深成长精选、易方达ESG责任投资、广发估值优势、景顺长城沪港深领先科技等年内净值涨幅超过40%,港股仓位在40%以上。

一位沪港深主题基金经理透露,港股市场很多上市公司在3月份海外疫情暴发的恐慌中遭到抛售,又在后面的美联储流动性宽松中创出新高。不少沪港深基金组合由于把握住了一些优质上市公司在恐慌中的暴跌机会,因而取得较好的回报。

港股中长期投资价值提升

在不少基金经理看来,随着港股市场结构和可投资标的质量改善,港股中长期投资价值显著。

嘉实基金董事总经理、价值投资总监张金涛表示,港股的中长期投资机会与制度创新相关。在他看来,港股IPO融资中有很大一部分来自新经济公司,包括互联网、新消费、生物科技、先进制造业等,这是一个非常好的趋势,会对港股指数的成分股进行一次大换血。此外,还有一批中概股准备回归港股进行二次上市,香港市场会变成中国最优质资产的一个基地。

“过去港股估值一直很低,是因为旧经济的公司占比很高,比如金融板块,但缺少长期的成长性,全世界金融企业估值都在低位。随着具有成长性的新经济公司占比越来越高,港股指数的表现大概率会越来越好。”

华夏港股通精选基金经理李湘杰表示,未来香港市场将发生显著的结构性变化,新经济大型企业明显增加,众多优质公司近期将在香港市场上市。恒生指数将允许在其他地方主要上市的公司,以及具有双重股权结构的公司被纳入指数,美团、阿里巴巴有望进入恒指。港股市场结构和可投资标的质量都在明显改善,看好长期投资价值提升。

富国沪港深行业精选汪孟海表示,两地市场的融合是不可阻挡的趋势,跨市场的行业内企业性价比比较会是未来中国资本市场(包括A股市场和香港市场)的重要投资框架。

在他看来,未来一年,中国经济将进入稳步复苏的进程,叠加流动性适度宽松,将支持中国资本市场的表现。“虽然短期成长性板块部分透支了估值,从未来三到五年的维度来看,科技、消费和医药三大板块仍然是核心主线。”

此外,嘉实基金科技行业投资总监张丹华表示,港股的优质标的也有可能会是未来做收益增强的重要来源之一。伴随中概股加速回流港股,很多互联网公司,包括在新的上市制度下的医药、科技及部分消费品的龙头公司,将带来较好的结构性机会。