中国证券监督管理委员会副主席 方星海

“未来我们将与有关部门一同努力,进一步推动国内银行、证券、保险、公募基金、养老保险基金等机构投资者规范利用商品期货市场进行资产配置。”8月22日,在青岛市人民政府主办、《财经》和《财经智库》承办的以“全球剧变下的财富管理趋势”为主题的2020青岛·中国财富论坛上,中国证券监督管理委员会副主席方星海如此表示。

方星海在演讲中,结合国内外经济金融形势,介绍了大宗商品作为一项重要资产类别在财富管理中的作用。

其表示,第一,大宗商品投资可交易品种多,交易方式和策略灵活丰富。商品门类谱系多样,涵盖能源、有色、黑色、农产品、贵金属等,不同类别的商品特点差异明显。商品期货交易可以双向操作,既可以做多也可以做空,投资策略丰富。

第二,大宗商品具有独特的风险收益特征。相关研究表明,相较于经典的“60%股票+40%债券”投资组合的收益率呈现出肥尾、左偏的特征,商品指数收益率则有更高的右偏概率。第三,大宗商品与股票、债券等资产相关性低,对于投资组合的优化效果明显。

谈到我国大宗商品投资的发展现状,方星海介绍道,相比于国际市场,我国大宗商品市场发展及投资虽然起步较晚,但经过多年改革与发展,在资产配置和财富管理领域也发挥了积极作用。

一是商品期货市场产品体系和市场规模不断扩容,为资产配置和财富管理夯实了投资基础。目前,我国已上市的商品期货及期权品种合计达78个,基本覆盖农产品、金属、能源、化工等国民经济重要领域。投资者参与度和市场活跃程度不断提升。按成交手数计,自2009年起,我国已成为全球最大的场内商品衍生品市场。国内商品期货市场在全球金融市场急剧波动的环境中为投资者提供了重要的避险手段和投资机会。

二是大宗商品期货市场的风险管理功能持续发挥。国内企业参与商品期货投资的广度和深度不断拓展,风险对冲投资需求得到有效满足。

三是各类投资者参与大宗商品投资的相关渠道不断拓宽。目前,我国投资商品类的公募基金已达57只,规模480亿元。私募基金领域,投向期货及其他衍生品的交易保证金规模达777.63亿元,较去年底增长56.32%。

四是大宗商品期货市场开放取得新突破。2018年以来,我国先后有原油、铁矿石、PTA、20号胶、低硫燃料油等5个期货特定品种实现对外开放。总体看,境外投资者积极参与,市场有序运行。期货价格发现和套期保值功能有明显提升,实现了我国期货市场对外开放的良好开端。

不过,方星海也提到,当前大宗商品投资在居民财富管理中还存在不足。比如,我国还没有上市商品指数期货产品,商品期权数量较少,功能发挥有待提升。商品指数基金和商品指数ETF市场发展刚刚起步,在资管产品中占比仍然处于低位。金融机构商品类资产投资和管理能力还有待提高。

对此,方星海认为,新形势下,大宗商品期货投资应该在助“国强民富”中发挥更积极的作用,助力形成“国内大循环为主体,国内国际双循环相互促进”的新展格局。而为推动大宗商品领域财富管理市场发展,未来需要重点做好以下五点工作:

一是进一步丰富产品,为财富管理提供更多优质产品供给。丰富多元的投资工具和产品是大宗商品领域财富管理市场发展的基础。我国商品衍生品市场还有很大潜力可挖掘。下一步,要继续完善期货品种体系建设,加快商品指数和更多商品期货期权品种研发和上市。支持相关机构开发更多商品指数基金、商品指数ETF等投资产品。

二是进一步畅通大宗商品市场投资者管理财富的渠道。未来将与有关部门一同努力,进一步推动国内银行、证券、保险、公募基金、养老保险基金等机构投资者规范利用商品期货市场进行资产配置。另一方面,也鼓励各类财富管理机构在满足风险防范和合规要求下,进一步拓宽大宗商品资产配置渠道,全方位、多角度满足投资者需求。

三是推动期货市场加大对外开放,构建全球财富管理新格局。逐步将具备条件的商品期货和期权品种国际化,对接国际通行实践,以我国超大规模市场优势,吸引更多境外投资者参与国内商品期货市场进行交易,风险管理和资产配置。提高我国商品期货全球定价影响力,完善财富管理全球化布局的人民币大宗商品计价结算体系。

四是加强监督,提高财富管理机构治理能力。切实发挥监管效能,加快推进场外衍生品交易报告库建设,做好风险分析研判,加强对涉及客户面广,风险波动高的产品的审核力度。敦促财富管理机构坚守合规经营底线,健全风控指标,强化投资者适当性管理,牢牢守住不发生系统性风险的底线。

五是持续做好投资者宣传教育工作。“业务发展,投教先行”。长期以来我国社会公众对大宗商品投资或商品期货市场了解不多,投资者宣传教育工作任重而道远。

方星海在演讲最后特别提及,青岛已处在国家金融业开放发展新格局的前列,中国证监会将一如既往支持青岛金融业发展。近期,证监会依法接受青岛港集团等主体在上合示范区新设期货公司的申请。将通过稳妥有序引入新的内外资期贷公司,推动期货行业提升服务实付经济的能力。

以下为发言实录:

尊敬的王清宪书记、各位嘉宾,上午好!

很高兴参加2020青岛·中国财富论坛。我谨代表中国证监会对本届论坛的成功召开表示热烈的祝贺。中国财富论坛已经成长为有重要影响的金融论坛,成为了青岛的一张靓丽的名片。

改革开放以来,我国经济建设取得了举世瞩目的成就,社会财富快速增长和积累。根据瑞信全球财富报告,2019年我国金融财富总量达到36.2万亿美元,占全球金融财富比重从2002年的2.4%提升至16.2%。党的十九大报告指出,“要创造更多物质财富和精神财富以满足人民日益增长的美好生活需要”。有效提升财富管理效能,既是广大人民群众拓宽财富增值渠道的切身需求,也是优化金融资源配置、集中社会资本更好支持国家经济高质量发展的重要手段。明代著名思想家丘濬(jun,同“浚”)在其著作《大学衍义补》中提出:“善于富国者,必先理民之财。”讲的就是这个道理。当前,我国财富管理行业发展面临重大机遇,举办中国财富论坛、讨论财富投资管理问题,很有意义。证监会将继续采取有力措施,促进我国财富管理行业稳步发展,持续扩大开放,使我国资本市场成为全球机构投资者配置资产的重要场所。今天,我想结合国内外经济金融形势,主要谈谈大宗商品作为一项重要资产类别在财富管理中的作用。

一、大宗商品投资在财富管理中发挥着重要作用

大宗商品投资是大类资产配置中一项重要投资类别,在实现财富增值方面具有坚实的理论基础和丰富的实践经验。

一是大宗商品投资可交易品种多,交易方式和策略灵活丰富。商品门类谱系多样,涵盖能源、有色、黑色、农产品、贵金属等,不同类别的商品特点差异明显。商品期货交易可以双向操作,既可以做多也可以做空,投资策略丰富。1949年,专门投资商品期货市场的管理期货基金CTA诞生。几十年来,CTA行业成为全球发展最快的投资领域之一。根据巴克莱对冲基金数据库统计,全球CTA基金规模从1980年3.1亿美元发展到2019年3184亿美元,规模显著扩大。国际投资银行等大型金融机构也不断布局大宗商品投资领域。2019年底,美国银行业持有商品衍生品合约的名义金额达1.5万亿美元,较2000年的2200亿美元明显增长。

二是大宗商品具有独特的风险收益特征。相关研究表明,相较于经典的“60%股票+40%债券”投资组合的收益率呈现出肥尾、左偏的特征,商品指数收益率则有更高的右偏概率。2008年四季度全球爆发金融危机,美国银行业在利率、权益和信用衍生品交易中全部亏损,但在商品衍生品交易中实现盈利,凸显了商品资产在系统性风险冲击下更好的抗风险特性。

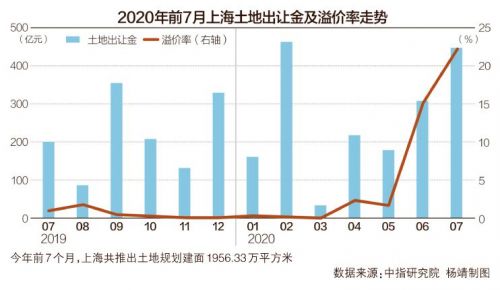

三是大宗商品与股票、债券等资产相关性低,对于投资组合的优化效果明显。在组合中加入商品配置,可以增加分散化,获得给定风险水平下更高的投资回报率。数据显示,今年前7个月,国内豆粕、白银等20多个期货品种与上证综指的收益率相关性不到0.3。同时,由于大宗商品价格与通胀走势联系紧密,商品是直接对抗通胀最有效的投资工具之一。自另类投资理念和“美林投资时钟”理论兴起后,大宗商品在资产配置中的比重快速上升。花旗集团数据显示,截至今年7月底,全球大宗商品基金管理的资产升至5700亿美元,创2011年以来的最高水平。

二、我国大宗商品投资的发展现状

相比于国际市场,我国大宗商品市场发展及投资虽然起步较晚,但经过多年改革与发展,在资产配置和财富管理领域也发挥了积极作用。

一是商品期货市场产品体系和市场规模不断扩容,为资产配置和财富管理夯实了投资基础。目前,我国已上市的商品期货及期权品种合计达78个,基本覆盖农产品、金属、能源、化工等国民经济重要领域。投资者参与度和市场活跃程度不断提升。按成交手数计,自2009年起,我国已成为全球最大的场内商品衍生品市场。今年前7个月,商品期货期权成交量累计达30.24亿手,同比增加43.2%,日均持仓2208万手,同比增长40.92%。而据美国期货业协会统计,今年7月底全球其他商品市场持仓量较去年底仅增长1.95%。国内商品期货市场在全球金融市场急剧波动的环境中为投资者提供了重要的避险手段和投资机会。

二是大宗商品期货市场的风险管理功能持续发挥。国内企业参与商品期货投资的广度和深度不断拓展,风险对冲投资需求得到有效满足。今年一季度末,A股除金融业外的上市公司衍生金融资产规模达到324.43亿元,较2019年底增长了1.6倍,是5年前的近十倍。截至7月底,期货公司风险管理子公司场外衍生品商品类未了结名义金额805.94亿元,较一季度末增长14.24%。

三是各类投资者参与大宗商品投资的相关渠道不断拓宽。去年,挂钩豆粕期货、有色金属期货、能源化工期货的3只商品期货ETF产品成功发行上市,公募基金布局大宗商品期货投资领域有了新的突破。目前,我国投资商品类的公募基金已达57只,规模480亿元。私募基金领域,投向期货及其他衍生品的交易保证金规模达777.63亿元,较去年底增长56.32%。

四是大宗商品期货市场开放取得新突破。2018年以来,我国先后有原油、铁矿石、PTA、20号胶、低硫燃料油等5个期货特定品种实现对外开放。总体看,境外投资者积极参与,市场有序运行。期货价格发现和套期保值功能有明显提升,实现了我国期货市场对外开放的良好开端。

但与此同时,当前大宗商品投资在居民财富管理中还存在不足。比如,我国还没有上市商品指数期货产品,商品期权数量较少,功能发挥有待提升。商品指数基金和商品指数ETF市场发展刚刚起步,在资管产品中占比仍然处于低位。金融机构商品类资产投资和管理能力还有待提高。

三、积极发挥大宗商品投资在财富管理中的作用

今年以来,受新冠肺炎疫情冲击,全球政治经济格局发生深刻变化,大国博弈显著加剧,全球各类资产价格剧烈波动。在此情况下,全球资产管理难度显著增加,国内大宗商品投资的财富管理价值凸显。斯蒂格利茨讲话说我国是全球最大的大宗商品进口国和贸易国,原油、大豆、铜、铁矿石等多个品种进口量和消费量高居全球榜首,对外依存度较高。加快发展商品期货市场引导更多储蓄投资于大宗商品,掌握商品市场主动权,服务经济社会避险需求,对我国这样一个经济大国来说具有重要意义。今年是我国建立期货市场30周年。30年来,我国期货市场从无到有、从小到大、从乱到治,走出了一条独具特色的发展之路,当前面临广阔的发展前景。新形势下,大宗商品期货投资应该在助“国强民富”中发挥更积极的作用,助力形成“国内大循环为主体,国内国际双循环相互促进”的新展格局。推动大宗商品领域财富管理市场发展,未来需要重点做好以下几方面工作:

一是进一步丰富产品,为财富管理提供更多优质产品供给。丰富多元的投资工具和产品是大宗商品领域财富管理市场发展的基础。我国商品衍生品市场还有很大潜力可挖掘。下一步,要继续完善期货品种体系建设,加快商品指数和更多商品期货期权品种研发和上市。支持相关机构开发更多商品指数基金、商品指数ETF等投资产品。

二是进一步畅通大宗商品市场投资者管理财富的渠道。“海纳百川,有容乃大”。商品投资领域财富管理市场的壮大离不开各类投资者的广泛参与。我们将与有关部门一同努力,进一步推动国内银行、证券、保险、公募基金、养老保险基金等机构投资者规范利用商品期货市场进行资产配置。另一方面,我们也鼓励各类财富管理机构在满足风险防范和合规要求下,进一步拓宽大宗商品资产配置渠道,全方位、多角度满足投资者需求。

三是推动期货市场加大对外开放,构建全球财富管理新格局。逐步将具备条件的商品期货和期权品种国际化,对接国际通行实践,以我国超大规模市场优势,吸引更多境外投资者参与国内商品期货市场进行交易,风险管理和资产配置。提高我国商品期货全球定价影响力,完善财富管理全球化布局的人民币大宗商品计价结算体系。

四是加强监督,提高财富管理机构治理能力。切实发挥监管效能,加快推进场外衍生品交易报告库建设,做好风险分析研判,加强对涉及客户面广,风险波动高的产品的审核力度。加强监管协调,发挥监管合力,共同规范财富管理市场发展。敦促财富管理机构坚守合规经营底线,健全风控指标,强化投资者适当性管理,牢牢守住不发生系统性风险的底线。

五是持续做好投资者宣传教育工作。“业务发展,投教先行”。长期以来我国社会公众对大宗商品投资或商品期货市场了解不多,投资者宣传教育工作任重而道远。相信在市场各方的共同参与和努力下,期货市场的正面形象将真正深入人心,理性、成熟的大宗商品投资者队伍将日益壮大。

各位来宾,近年来青岛市金融业发展势头强劲,随着青岛市财富管理金融综合改革试验区建设的深入推进,青岛已处在国家金融业开放发展新格局的前列。中国证监会将一如既往支持青岛金融业发展。近期,证监会依法接受青岛港集团等主体在上合示范区新设期货公司的申请。我们将通过稳妥有序引入新的内外资期贷公司,推动期货行业提升服务实付经济的能力。

最后,祝青岛金融行业再续辉煌,祝本届财富管理论坛取得圆满成功!