继2019年8月监管部门出台房企融资新规,设置“三道红线”控制房企有息债务的增长后,今年元旦前夕房地产融资再遭红线监管。

2020年12月31日,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(以下简称“《通知》”)。《通知》对商业银行房地产贷款集中度划定“房地产贷款占比和个人住房按揭贷款占比”两道红线,并根据金融机构资产规模、机构类型等因素,分五个档次设定房地产贷款集中度上限管理的差异化要求。目的是防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险。

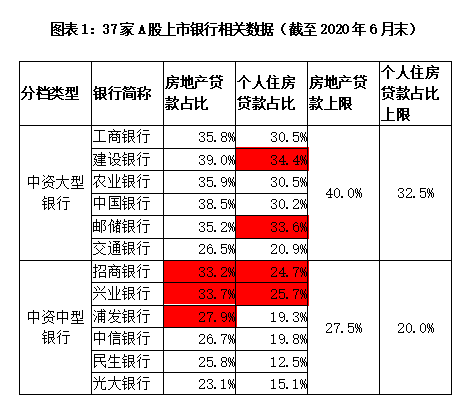

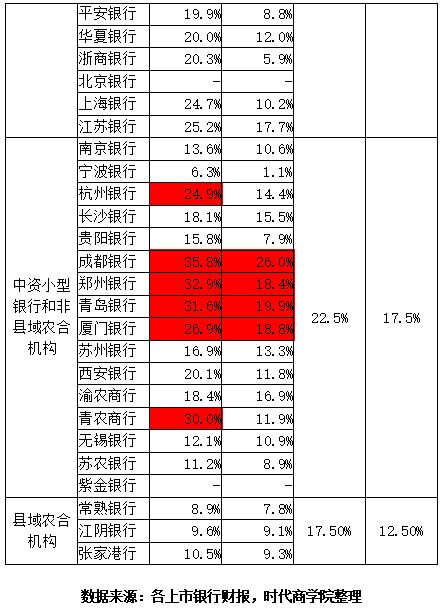

时代商学院统计发现,在35家A股上市银行中(北京银行和紫金银行因未披露个人住房贷款数据不纳入统计,下同),9家在“房地产贷款占比”方面超标,8家在“个人住房按揭贷款占比”方面超标,6家在上述两个指标上均超标,其中不乏招商银行、兴业银行、浦发银行等头部股份行。

不过,对于相关指标超标的银行,《通知》文件也设置了过渡期,个别调降压力较大的银行,可以通过延长过渡期等方式差异化处理,短期内不会对房地产市场、银行资产结构调整产生太大压力。

一、股份行和城商行受冲击较大

房地产贷款集中度管理制度,是指在我国境内设立的中资法人银行业金融机构,其房地产贷款余额占比及个人住房贷款余额占比应满足人民银行、银保监会确定的管理要求,即不得高于人民银行、银保监会确定的相应上限。

从执行措施看,《通知》综合考虑了银行类型、存量房地产贷款业务现状及未来空间,将银行机构分为中资大型银行、中型银行、小型银行、县域农合机构和村镇银行等五档设定;同时,对地方法人银行业金融机构(三、四、五档)的房地产贷款集中度管理要求设置了弹性(基准增减2.5个百分点范围内),以保证政策的平稳实施。

时代商学院对上述35家A股上市银行的房地产相关贷款占比数据进行统计发现,截至2020年6月末,合计有11家上市银行超标,占比31.43%。

其中,有9家银行在“房地产贷款占比”方面超标,数量占比25.71%;有8家银行在“个人住房按揭贷款占比”方面超标,占比22.86%;有6家银行在上述两个指标上均超标,数量占比17.14%。

整体来看,此次针对房地产贷款集中度的监管政策收紧对现有银行业务整体冲击不大,但小型银行的超标情况较为普遍,尤其是房地产相关业务扩张较快的部分中小银行,整改压力更大。

需注意的是,由于2020年年末的银行贷款余额等数据尚未发布,银行机构出于业绩考核普遍会在下半年加大信贷投放力度,因此,年末的指标比例可能小幅高于本次数据的测算。

具体来看,据《通知》划分口径,6家大型上市银行在房地产贷款占比指标上均达标,但建设银行和中国银行离标准上限较近;在个人住房贷款占比上,仅建设银行和邮储银行两家银行超标(不足2个百分点),超标的占比为1/3。

中型银行中,股份行最引人注目。9家股份行里,招商银行、兴业银行、浦发银行在房地产贷款占比上均超标,数量占比为1/3,上述三家银行分别超出标准上限5.7个、6.2个、0.4个百分点;招商银行和兴业银行在个人住房贷款占比也超标,数量占比为22.22%,上述两家银行分别超出标准上限4.7个、5.7个百分点。另外,中信银行尽管在两个指标上均达标,但十分接近标准上限。

小型银行和非县域农合机构中,城商行超标情况最严重。9家上市城商行中,有5家银行在房地产贷款占比上超标,数量占比为55.56%;有4家银行在个人住房贷款占比上超标,数量占比为44.44%。此外,仅一家农商行(青农商行)在房地产贷款占比上超标,超出标准上限7.5个百分点。

可以看出,中型和小型商业银行由于信贷业务较为依赖房地产市场,超标现象较大型银行严重,以城商行最为普遍,股份行次之,其中不乏招商银行、兴业银行等头部股份行。

对超过上限的银行机构,监管部门也设置过渡期,如超出2个百分点以内的,业务调整过渡期为自《通知》实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自《通知》实施之日起4年。此外,监管机构还建立区域差别化调节机制,确保调整节奏相对平稳、调整工作稳妥有序推进。

需注意的是,为配合资管新规的实施,资管新规过渡期内(至2021年年底)回表的房地产贷款不纳入统计范围。

二、制造业有望长期受益

2020年12月2日,央行官网发布了署名文章《郭树清:完善现代金融监管体系》。银保监会主席郭树清回顾中外金融监管史可吸取的经验教训并指出,目前,我国房地产相关贷款占银行业贷款的39%,还有大量债券、股本、信托等资金进入房地产行业。可以说,房地产是现阶段我国金融风险方面最大的“灰犀牛”,要坚决抑制房地产泡沫。

从政策导向看,12月31日下发的《通知》从资金供给端对商业银行的房地产融资规模占比进行框定,旨在防范银行业过度依赖房地产市场,倒逼商业银行调整经营定位,优化信贷结构,以及提高金融体系韧性和稳健性,推动金融、房地产同实体经济均衡发展。

在目前房地产贷款占比和个人住房贷款占比两道红线均超标的6家银行中,股份行有2家,城商行有4家。

以股份行中的招商银行为例,2020年6月末,该行对公贷款前五大行业分别为交通运输仓储和邮储业、房地产业、制造业、租赁和商务服务业、批发和零售业,其中,房地产业的贷款金额比例较制造业高出3.12个百分点。

以城商行中的郑州银行为例,2020年6月末,该行对公贷款前五大行业分别为房地产业、批发和零售业、水利和商务服务业、制造业、租赁和商务服务业,其中,房地产业的贷款金额比例较制造业高出6.88个百分点。

时代商学院认为,由于政策给了24年的过渡期,短期内银行对地产信贷的压降效果或不太明显,但长期看,银行为符合监管要求必将把存量涉房类贷款的投放有序调降,包括房地产开发贷和按揭贷款,限制银行信贷资金的过度流入房地产市场。在坚持服务实体经济的背景下,新增贷款资金或更多流入制造业、科技等经济社会发展重点领域和小微、三农等薄弱环节。这将有助于进一步防范化解金融风险、推动房地产金融与实体经济平衡发展。进一步增强金融服务实体经济能力。