12月30日,重庆银行发布A股首次公开发行初步询价结果公告,宣布发行价格为10.83元/股。同时,公告表示,原定于12月31日的进行的重庆银行网上、网下申购将推迟至2021年1月21日。

根据重庆银行公告,其此次发行股份数量为3.47亿股,全部为新股,网下初始发行数量2.43亿股,占本次发行数量的70%;网上初始发行数量为1.04亿股,占本次发行数量的30%。

按此结果计算,若发行成功,重庆银行预计将募集资金37.63亿元,扣除发行费用后,预计募集资金净额为37.05亿元。

根据10.83元/股的定价,发行后,此价格对应的市盈率为8.97倍,高于同行业上市公司的平均市盈率。截至2020年12月25日,中证指数发布的银行业最近一个月平均静态市盈率为6.37倍。

而重庆银行此番推迟发行也正与此有关。

公告内容显示,由于此次发行价格对应市盈率高于中证指数发布的同行业上市公司二级市场定价日前一个月平均静态市盈率,存在未来估值水平向行业平均市盈率回归,股价下跌造成损失的风险。

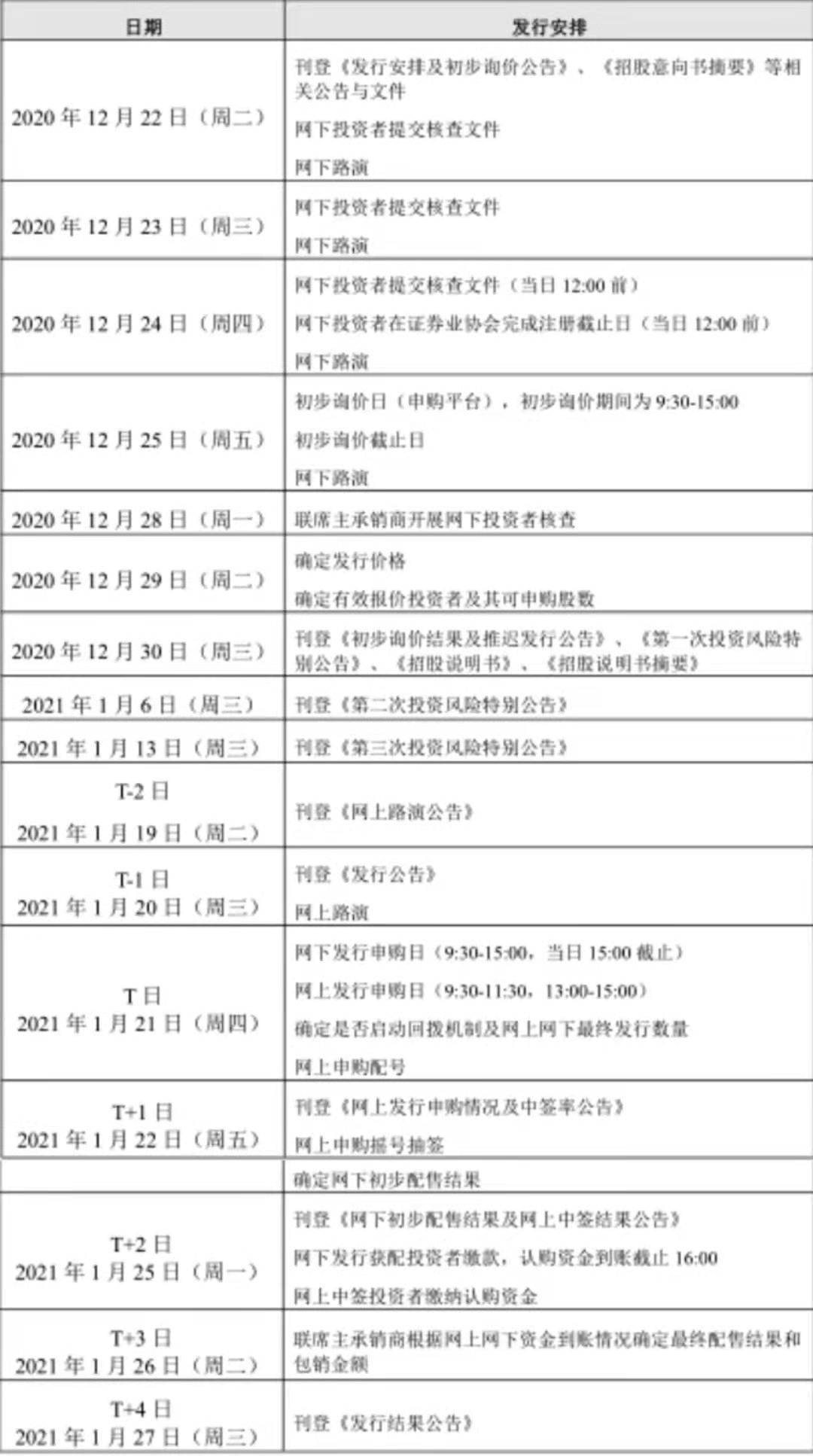

因而根据证监会相关规定,重庆银行需在网上申购前三周连续发布投资风险特别公告,公告的时间分别为2020年12月30日、2021年1月6日和2021年1月13日,其发行时间安排也正因此而递延。

重庆银行调整后的时间表

重庆银行调整后的时间表

公开资料表明,重庆银行成立于1996年,是西部和长江上游地区成立最早的地方性股份制商业银行。

早在2007年,重庆银行就曾向证监会提交上市申请,并一度进入IPO排队名单,但最终转道港股,于2013年11月6日在香港联交所主板挂牌上市,也是国内第一家在港股上市的城商行。

2016年,重庆银行A股上市计划再次启动,并于同年10月8日,获当时重庆银监会的批复,表示同意重庆银行首次公开发行A股股票,且发行规模不超过7.81亿股。

2018年6月11日,重庆银行正式递交A股上市招股书申报稿,并获证监会受理,再次开启了A股IPO排队进程。

直至2020年8月27日,证监会发行部发布公告宣布,重庆银行首发过会,其A股上市计划方才迈出关键一步,成为2020年“过会”A股的第二家银行。

重庆银行延迟发行后,将从2020年第二支A股上市银行,变身为2021年首支上市银行股。同时,重庆银行也将成为第38家A股上市银行,国内第15家“A+H”银行和第3家“A+H”上市城商行,此前两家分别为郑州银行和青岛银行。

至此,2020年银行业仅有三家成功上市。渤海银行7月登陆香港联交所主板实现年内银行股上市“破冰”;10月12日,威海银行历时七年圆梦港股;同月27日,厦门银行终于达成年内A股银行类IPO“零的突破”。

此后,随接连有中小银行顺利过会,但除重庆银行外,均未能在年内实现进一步进展。

上海农商行、齐鲁银行已分别于11月26日、12月10日顺利过会,而原应在12月30日上会、赶上年底中小银行“扎堆”过会末班车的广州农商行则在上会前日宣布撤回A股发行申请。

截至目前,正在A股排队等待审核的银行仍有14家,包括5家城商行、9家农商行。其中,湖州银行、重庆三峡银行和广州银行均为今年新加入审核队伍的银行。

在这14家银行中,兰州银行排队时间最长。公开资料显示,兰州银行早在2016年6月就已被受理,最新公告时间为2018年4月,从申报至今已有1600余天。

此外,12月25日,上市辅导已近十年的汉口银行,已获得湖北银保监会批复,同意其申请首次公开发行A股股票并上市,并规定发行规模不得超过13.76亿股。